"Pour capter de la surperformance le plus régulièrement possible, nous avons choisi de prendre en compte conjointement 6 indicateurs de manière équipondérée. Cette manière de sélectionner des actions est disciplinée, et permet de traiter objectivement un grand nombre d'informations, sans être influencé par des préjugés." (crédit : Adobe Stock)

Depuis 10 ans nous proposons une liste d'actions déterminée uniquement sur la base de leurs caractéristiques financières et boursières, relevées au 31 décembre de chaque année. Nous avons défini des caractéristiques de dynamique de court terme et des caractéristiques de potentiel de long terme.

• Les indicateurs de POTENTIEL de moyen terme.

o Avance ou retard des cours sur les bénéfices : on préfère les actions en retard sur leurs performances fondamentales ;

o Cours /actif net : on préfère les actions pas chères ;

o Dettes / capitalisation : on préfère les actions pas endettées.

• Les indicateurs de DYNAMIQUE de court terme

o Variation des ventes de 2019 à 2021 : on préfère les actions qui montrent la plus forte croissance de l'activité ;

o Solde des opinions des analystes : on préfère les actions recommandées par les analystes du consensus Factset ;

o Révisions de BPA 2019 depuis 3 mois : on préfère les actions dont les prévisions de bénéfices ont été relevées.

Chaque indicateur peut être utilisé séparément pour sélectionner un portefeuille d'actions. Mais pour capter de la surperformance le plus régulièrement possible, nous avons choisi de prendre en compte conjointement les 6 indicateurs, et d'une manière équipondérée.

Cette manière de sélectionner des actions est disciplinée, et permet de traiter objectivement un grand nombre d'informations, sans être influencé par des préjugés.

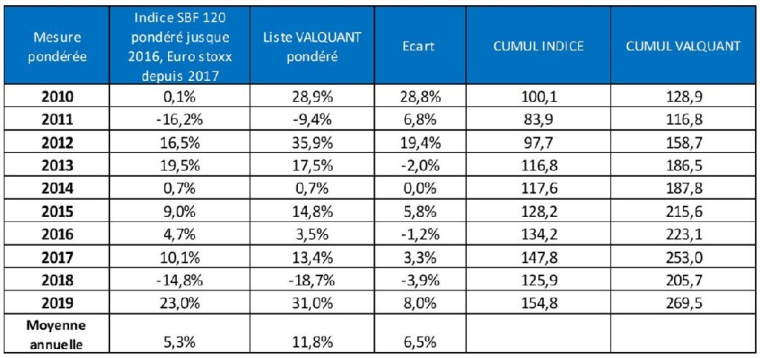

Les performances des portefeuilles ainsi constitués, sans intervention humaine, sont au rendez-vous. Chaque année, début janvier, nous présentons à nos clients une liste d'actions sélectionnées de cette manière, et conservés, sans arbitrage, jusqu'à la fin de l'année. Le tableau suivant reprend les performances des portefeuilles ainsi constitués …

Performances des portefeuilles depuis 2010.

Les résultats sont impressionnants, puisque ce mode de sélection des actions permet de constituer des portefeuilles dont la performance moyenne au cours des 10 dernières années (11,8%) est plus de deux fois supérieure à la performance de l'indice de référence (5,3%).

En revanche, cette méthode de sélection n'utilise pas l'analyse qualitative des entreprises, qui est indispensable pour permettre à l'investisseurs de prendre une décision finale. Il s ‘agit donc d'une gestion « quantitative active », telle que dénommée ainsi dans les années 90, et aujourd'hui qualifiée de « smart beta ». Pour notre part, nous considérons que l'application de ce type de filtre permet de présélectionner des actions, qui doivent donner lieu ensuite à une analyse qualitative de l'investisseur, qui retiendra finalement les actions les plus prometteuses.

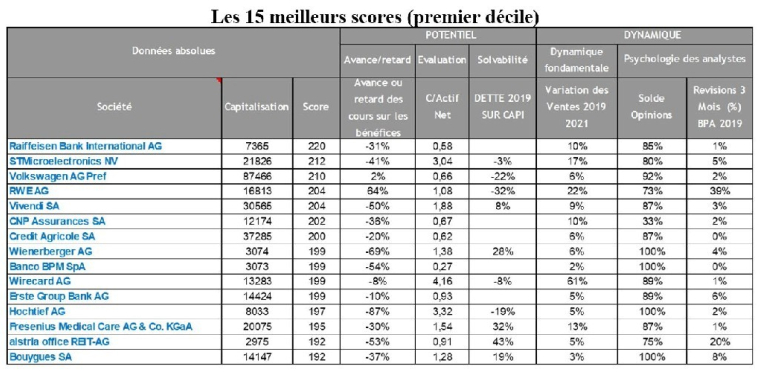

La mise à jour de ce portefeuille quantitatif actif a donné lieu à la sélection des actions suivantes sur la base des indicateurs au 31 décembre 2019.

Les quinze valeurs ayant obtenu les meilleurs scores

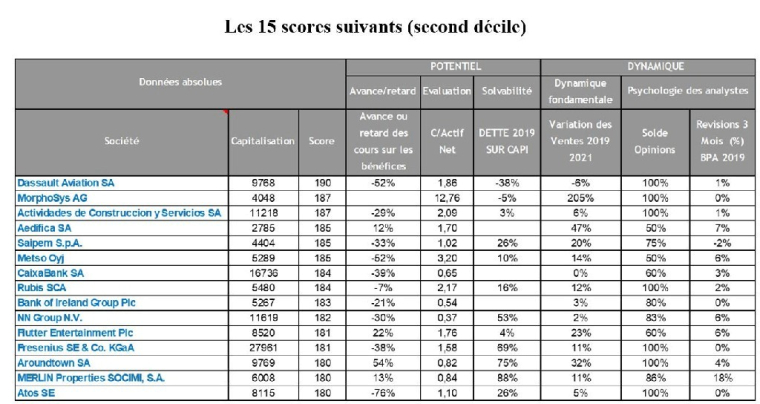

Les quinze valeurs suivantes

Une autre manière d'exploiter cette liste d'actions, est de rechercher et d'analyser les thématiques implicites qu'elle induit. Il apparait ainsi que cette liste est constituée très majoritairement d'actions sensibles à la conjoncture économique générale, qualifiées habituellement de « value stocks ». Les groupes industriels sont ainsi bien représentés, comme : le groupe automobile Volkswagen, dont le potentiel de redressement des cours est encore élevé...

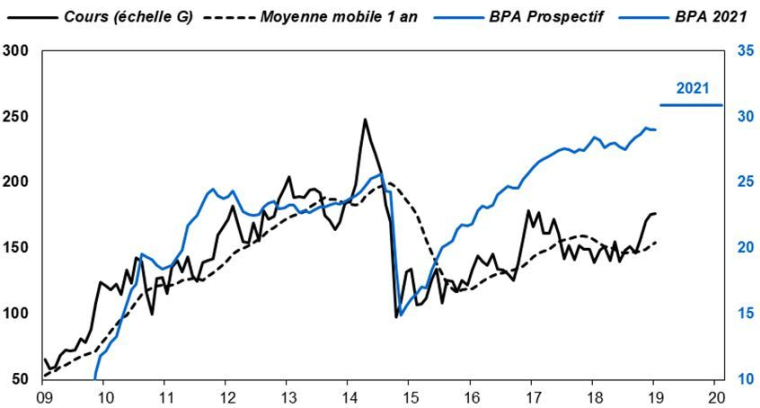

Le cours de Volkswagen depuis dix ans. (source : Factset et Valquant Expertyse)

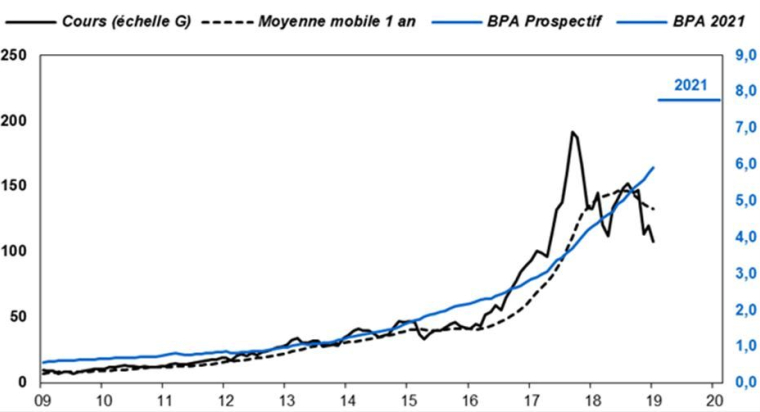

…ou encore les technologiques : STMicroelectronics , Wirecard et ATOS. La divergence entre les cours et les bénéfices anticipés de WireCard est absolument considérable. On peut imaginer un rattrapage, comme celui qu'a vécu STMicroelectronics…

Le cours de Wirecard depuis dix ans. (source : Factset et Valquant Expertyse)

Le secteur du bâtiment et des matériaux de construction constitue aussi un pari cyclique, d'autant plus crédible que des plans d'investissements en infrastructures publiques ou privées pourraient être lancés en Europe. Ils bénéficieraient aux actions : Hochtief, Bouygues , ACS, Metso, Wienerberger.

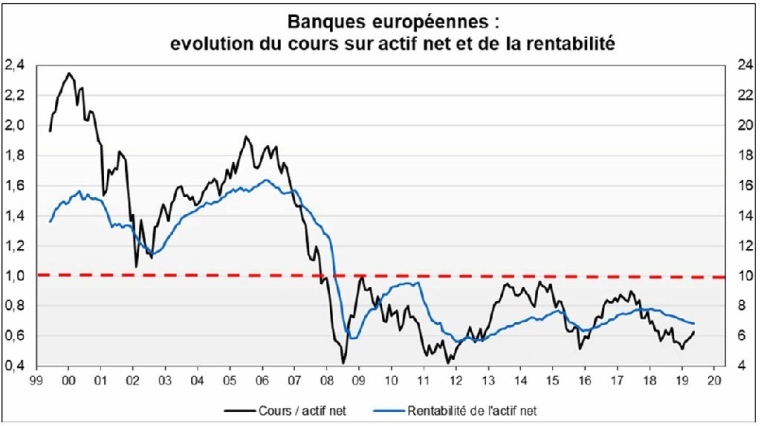

Evolution du cours sur actif net et de la rentabilité des banques européennes. (source : Factset et Valquant Expertise)

Les services financiers occupent aussi une place importante. Leur performance future dépendra aussi de la conjoncture économique.

Le pari des banques est d'autant plus marquant qu'aucune action bancaire n'apparaissait dans la liste de l'année dernière. On relève ainsi dans ce portefeuille de nombreuses banques : Raiffeisen, Crédit Agricole , Banco BPM, Erste Group Bank, CAIXA Bank, Bank of Ireland, deux compagnies d'assurance : CNP, NN Group et trois sociétés immobilières cotées : Merlin Properties, Arroundtown, Astria Office Reit.

Ces paris cycliques sont cohérents avec un scénario macroéconomique de fin de ralentissement voire de légère reprise en fin d'année. La hausse contrôlée des taux devrait permettre aux banques de reconstituer leurs marges, et d'alimenter un « retour à meilleure fortune » de leur rentabilité de fonds propres, sans pour autant revenir aux niveaux d'avant 2008. Le potentiel boursier des banques est significatif, si ce scénario se réalisait en 2020.

Cet article ne doit en aucun cas s'apparenter à un conseil en investissement ou une recommandation d'acheter, de vendre ou de continuer à détenir un investissement. Boursorama ne saurait être tenue responsable d'une décision d'investissement ou de désinvestissement sur la base de cet article.

1 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer